در این مطلب میخواهیم یک درک کلی از اصول اقتصاد رمزپایه ارائه کنیم و به دنبال آن خصوصیات بیت کوین را بررسی خواهیم کرد تا از دریچهی آن به طرحهای اقتصاد رمزپایه بنگریم. در این مقاله به تشریح خصوصیاتی مانند اثبات کار، اثبات سهام، تورم و فضای اقتصادی فعلی خواهیم پرداخت تا درک کافی از این دارایی نوظهور ارائه دهیم.

تاریخچهی پولتاریخچهی پول به ۳۰۰۰ سال پیش برمیگردد و در واقع از نظام تهاتر (داد و ستد پایاپای) شروع شد. حدود ۶۰۰ سال پیش از میلاد مسیح، شاه آلیاتس فرمانروای لیدی (ترکیهی کنونی) اولین ارز شناختهشده را ابداع کرد؛ اما پول کاغذی در سال ۱۶۶۱ پس از میلاد بود که وارد بازار شد. در دههی ۱۸۰۰ طلا را به عنوان معیار انتخاب کردند، اما دیری نپایید که نیکسون در سال ۱۹۷۱ آن را منسوخ کرد. یکی از جدیدترین تغییرات در ارز، معرفی یورو در ۱۹۹۹ بود که در سال ۲۰۰۲ به صورت کاملا قانونی منتشر شد. ورود پول کاغذی و راهاندازی گستردهی مؤسسات مالی طی قرن گذشته مزیتهای اقتصادی زیادی داشته است. به همین دلیل ما اکنون در تلاش هستیم این نظام را با رمزنگاری و فناوری بلاک چین بهبود ببخشیم. در ۴ ژانویهی ۲۰۰۹ بود که شبکهی بیت کوین به وجود آمد و در واقع اولین دارایی دیجیتال بود که هیچ نوع پشتوانهی فیزیکی نداشت.

اقتصاد رمزپایه را میتوان بهعنوان رشتهای تعریف کرد که پروتکلهای کنترلکنندهی تولید، توزیع و مصرف کالاها / خدمات را در یک اقتصاد دیجیتال غیرمتمرکز مورد مطالعه قرار میدهد. اقتصاد رمزپایه یک دانش عملی دربارهی طراحی و توصیف این پروتکلها است.

اصطلاح «اقتصاد رمزپایه» از دو حوزهی رمزنگاری و اقتصاد گرفته شده است. رمزنگاری دانش روابط امنیتی است که از آن بهعنوان روش ذخیره و انتقال دادهها به شکلی متفاوت استفاده میشود؛ بهطوریکه فقط افراد مجاز میتوانند به آن دسترسی داشته باشند یا اینکه آن را پردازش کنند. رویکرد علمی رمزنگاری بر الگوریتمهای رمزنگارانه حول دشواری محاسباتی متمرکز است که از لحاظ نظری و به شکل مشورتی قابل حل نیستند. رمزنگاری علاوه بر حفاظت از دادهها در برابر سرقت یا تغییر، میتواند به منظور عملیات تأیید نیز به کار رود.

یکی دیگر از جوانب بسیار مهم اقتصاد رمزنگاری بلاک چین است. در اصل، بلاک چین یک دفتر کل از تراکنشهای ثبتشده است. این تراکنشها شامل پول فیات، دادههای دیجیتال امنیتی، اطلاعات تعیینهویت دولتی و بسیاری دیگر از انواع کالاها و خدمات هستند، اما هرگز مانند آنها محدود نیستند.

در واقع، تلفیق فناوری بلاک چین با رمزنگاری به راهاندازی دفتر کل بلاک چین کمک کرد.

مردم تمایل دارند از جنبههای اقتصادیِ اقتصاد رمزپایه چشمپوشی کنند، در حالیکه این همان جنبهای است که تواناییهای منحصربهفرد بلاک چین را امکانپذیر میسازد. اقتصاد رمزپایه برای طراحی سیستمها، برنامههای کاربردی و شبکهها از مشوقها و رمزنگاری استفاده میکند. ساز و کار این فناوری تا حد زیادی به رشتههای ریاضیات و نظریهی اقتصاد ارتباط دارد. نمیتوان اقتصاد رمزپایه را به عنوان بخشی از اقتصاد و زیرمجموعهی آن دانست. اقتصاد رمزپایه در واقع باید به عنوان مشوقهای اقتصادی که در حوزهی رمزنگاری و فناوری بلاک چین اعمال میشوند طبقهبندی شود. تصور عموم دربارهی ارزهای دیجیتال و فناوریهای بلاک چین مثبت است، زیرا آن را بهعنوان یک بخش مهم از فناوری میبینند که تأثیر قابلتوجهی بر امور مالی و تجاری در آینده خواهد داشت. بیت کوین و سایر ارزهای مجازی ما را وادار میکنند که بار دیگر درکی که از پول داریم را ارزیابی کنیم. اگر در گذشته پول را چیزی میدانستیم که پشتوانهی فیزیکی دارد و از سوی سازمانهای بزرگ قانونگذاری میشود، اکنون میتوانیم از منظر طرح یا مشکلات مهندسی به پول فکر کنیم.

مبانی و ویژگیهای پول مجازی از دیدگاه بیت کوینپولهای مجازی در اصل دفتر کل عمومی بزرگ هستند و سابقهی تراکنشها در آنها ثبت میشود. ساتوشی ناکاموتو (خالق مشهور بیت کوین)، در اکتبر ۲۰۰۸ ابتدا این فناوری را از طریق اینترنت به مردم جهان معرفی کرد. بیت کوین اولین اجرای موفق ارز مبتنی بر اقتصاد رمزپایه بود.

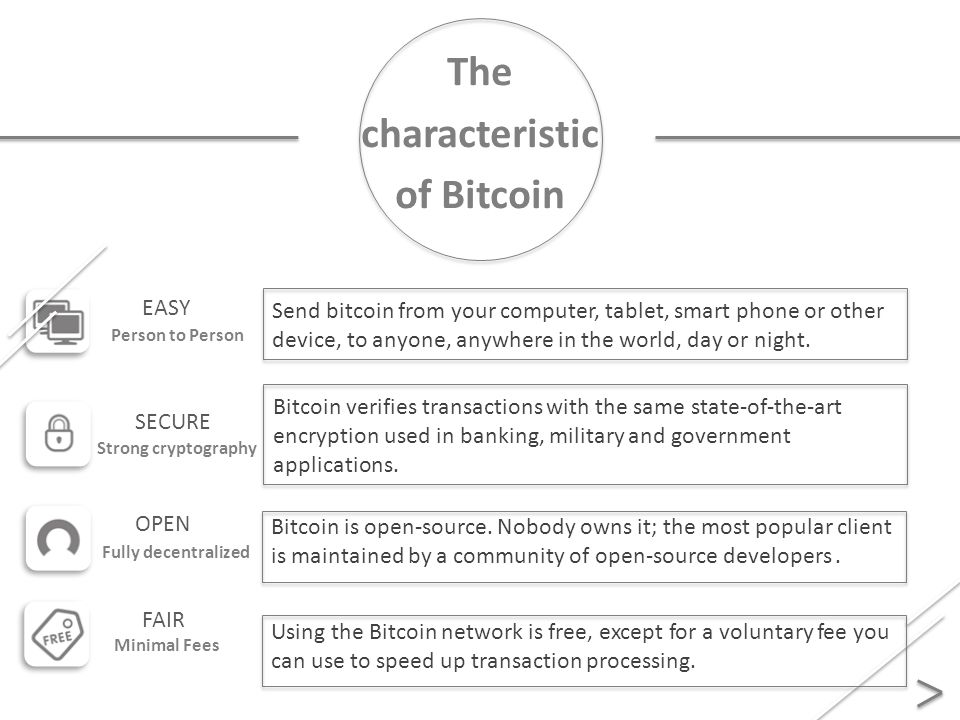

بیت کوین با ارزهای فعلی چند جنبه مشترک دارد. بیت کوین از نظر اولویتهای اساسی مانند دوام، بخشپذیری و قابلیت اطمینانی که دارد از همهی این ارزها بهتر است. از آنجاییکه ماهیت بیت کوین ناملموس است، بسیار بادوام است. علاوه بر این یک بیت کوین تا ۸ رقم اعشار قابل تقسیم است که به کوچکترین واحد آن ۱ ساتوشی میگویند (۰/۰۰۰۰۰۰۰۱ بیت کوین). پرداختهایی که در شبکه انجام میشوند قابل تأیید هستند و هیچکس نمیتواند در آنها تقلب کند.

دو ویژگی دیگر بیت کوین که سبب شده است این ارز دیجیتال از محبوبیت زیادی برخوردار باشد، این است که به راحتی میتوان آن را انتقال داد و به راحتی هم قابل تبدیل است. از آنجاییکه بیت کوین به صورت آنلاین ذخیره میشود و ناملموس است، هر کسی در سراسر جهان از یک شیوه برای انتقال و تبدیلشوندگی آن استفاده میکند و به همین دلیل در سطح جهانی شناخته شده است. تأثیر بیت کوین در کاهش ضرورت واسطهها و میانجیها واقعا ستودنی است. حال سرعت نسبتا بالای انجام تراکنشها را در مقایسه با نظام بانکی جدید به این ویژگی اضافه کنید؛ دیگر چه چیزی از این بهتر که یک تراکنش با سرعت بالا و با هزینهی بسیار کم و تقریبا بدون هیچ مشکلی انجام شود؟

فناوری بیت کوین مبتنی بر بلاک چین است که در آن هر بلاک دارای یک هش از بلاک قبلی است و یک زنجیرهی دنبالهدار تشکیل میدهد. هر یک از این بلاکها شامل یک تراکنش هستند و زمان انجام آنها مشخص شده است. بلاکها حالت درست معادلهی UTXO set) s’ = STF (s,TX)) را که بر اساس تراکنش تغییر میکند حفظ میکنند. اگر فردی به نام الف را در نظر بگیریم که ۱۰۰ بیت کوین دارد و ۴۰ تای آن را به فرد ب انتقال دهد، حالت جدید این معادله برای فرد الف معادل ۶۰ بیت کوین و برای فرد ب معادل ۴۰ بیت کوین خواهد بود. علاوه بر این، بلاک چین تغییرناپذیر است. بنابراین فقط ورود تراکنش جدید در آن صورت میپذیرد و تغییر در بلاکهای قبلی غیرممکن است. هر کسی میتواند به سرعت بلاک چین را دانلود کند و تراکنش را بررسی کند، اما تراکنشهای اضافهشده در ازای مقداری کارمزد در بلاک چین ساخته میشوند.

مؤلفهی تعیین هویت فناوری بلاک چین به کمک کلیدها و هشهای رمزنگارانه انجام میشود. برای اثبات هویت فرستندهی پیام (تشخیص اعتبار فرستندهی TX در معادلهی بالا) و نیز اثبات مبدأ ارسال پیام از امضاهای دیجیتال استفاده میشود.

از هشها به منظور اطمینان از وجود هماهنگی و عدم تناقض در کل فرامین بلاک چین استفاده میشود. این هشها هستند که درستی سابقهی تراکنشهای بیت کوین در بلاک چین را تضمین میکنند. کلیدهای خصوصی و عمومی هم به افراد کمک میکنند تا روی بیت کوینهایشان کنترل داشته باشند. از آنجاییکه یک بلاک معین در بلاک چین فقط برای خودِ شخص قابل دسترسی است، داشتن کلید خصوصی ضروری بهنظر میرسد. در غیر اینصورت تضمینی وجود ندارد که افراد بتوانند روی بیت کوینها یا ارزهای دیجیتالشان کنترل کامل داشته باشند.

مشوقها

طرح اقتصادی اساسی بیت کوین بر پاداشها (مشوقها) و جریمهها بنا شده است. در فرایند استخراج، تراکنشها به شکل ایمن به دفتر کل عمومی بیت کوین که شامل تراکنشهای گذشته است اضافه میشوند و به همین دلیل تغییر در تراکنشهای افراد دیگر عملا غیرممکن است. بلاک چین غیر متمرکز است، قابل دانلود است و یکپارچگی آن به دلیل همین ساختار غیرمتمرکز تضمین میشود. این ویژگی امکان توافق عمومی (اجماع) دربارهی ترتیب تراکنشها را فراهم میسازد. ماینرها برای حمایت از شبکهی بیت کوین پاداش دریافت میکنند. آنها از توان پردازش محاسباتی و نیروی برق استفاده میکنند و در ازای کاری که انجام میدهند، توکنهای بیت کوین را به عنوان پاداش دریافت میکنند.

برای استخراج یک بلاک جدید باید معماهای رمزنگارانه و هشها حل شوند. توکنهای بیت کوین جدید از طریق فرایند استخراج وارد بازار میشوند. ماینرها برای تلاشهایی که انجام میدهند، کارمزد تراکنش یا کمکهزینه دریافت میکنند. هر ماینر برای استخراج موفقیتآمیزِ یک بلاک، پاداشی به مبلغ یک مجموعه توکن (معادل ۱۲/۵ بیت کوین) دریافت میکند. البته این کار به صورت مرحلهای انجام میشود و پس از هر مرحله، کار سختتر میشود. یعنی این سامانه به یک ماینر اجازه نمیدهد مدام بلاک جدید استخراج کند و بابت آن پاداش دریافت کند. هر ماینر پس از استخراج در مرحلهی اول به مرحلهی بعد میرود و با چالش مشکلتری روبهرو میشود. این کار برای توزیع عادلانهی پاداشها ضروری است. این سامانه برای تشویق ماینرها که منابعشان را در اختیار شبکه قرار میدهند ارزهای تعریف شده توسط پروتکل (یعنی بیت کوین) را ارائه میکند.

بلاک چین برای ارائهی مشوق از توکنها، امتیازات و پاداشهای دیگر استفاده میکند. توکنها به افرادی تعلق میگیرد که در بلاک چین فعال باشند و با مشارکتدادن منابعشان به حفظ آن کمک کنند. ماینرهایی که یک بلاک را با موفقیت استخراج میکنند میتوانند از امتیازات موقتی که به آنها حق تصمیمگیری و اختیار دریافت کارمزد را میدهد استفاده کنند.

ماینری که بلاک جدید را استخراج میکند میتواند تصمیم بگیرد کدام تراکنش در این بلاک جدید وارد شود.

در حالیکه شرکتکنندگان خوب پاداش دریافت میکنند، شرکتکنندگان بد به دو صورت تنبیه میشوند: یا باید جریمه بپردازند و یا از امتیازاتشان بگذرند. پس از گذشت مدتی طولانی، مجموع سود و زیان حاصل از فرایند استخراج صفر میشود. (فرایند استخراج از نوع مجموع – صفر (zero-sum) است). دلیلش این است که پس از ورود افراد بیشتری به این حوزه، سودی که در نهایت یک ماینر ممکن است به دست آورد به مرور زمان با هزینهی استخراج (شامل سختافزار و برق) جبران میشود.

نسخههای دفتر کل بلاک چین در سرتاسر جهان وجود دارند و این سامانه طوری طراحی شده است که به شکل غیرمتمرکز توزیع شود (یعنی قدرت متمرکزی پشت آن وجود ندارد). ارزهای مجازی پروتکلهای متن باز هستند، بنابراین میتوان در آن تراکنشها را به شیوهی غیرمتمرکز انجام داد. البته در گذشته هم شبکههای همتا به همتای غیرمتمرکز با ویژگیهای مشابه وجود داشته است. یکی از این شبکهها که احتمالا با آن آشنایی دارید، تورنت کلاینت است.

اوایل سال ۲۰۰۱ بود که تورنت کلاینتها به دنیای اینترنت وارد شد. تورنتها به افراد اجازه میدادند به شکل همتا به همتا در یک شبکهی غیرمتمرکز فایلهایشان را با هم به اشتراک بگذارند. بااینحال حتی اگر موضوع کپیرایت و حقوق انحصاری را نادیده بگیریم، باز هم مفهوم کلی تورنت با مشکل مواجه بود. دلیلش این است که چنین شبکهای به منظور آپلود کردن فایلهایی که از فضای ذخیرهسازی و پهنای باند شبکه استفاده میکنند، نیاز به همتاهایی داشت که این کار را انجام دهند (peer). از آنجاییکه برای افراد آپلودکننده هیچ کارمزدی درنظر گرفته نمیشد، هیچ چیزی نمیتوانست آنها را تشویق کند که فایلها را به رایگان در اختیار دیگران بگذارند. بنابراین این شبکه با موفقیت روبهرو نشد.

همانطور که قبلا هم گفته شده است، بلاک چین با سایر شبکههای همتا به همتای غیرمتمرکز متفاوت است. زیرا برای ماینرها پاداش درنظر میگیرد تا با تخصیص منابعشان از شبکه حمایت کنند. البته براساس هر نظام اقتصادی، پاداش برای افزایش بازدهی و بهرهوری ضروری است. اما شبکهی بلاک چین شرکتکنندگانی را که از قوانین پیروی نمیکنند بیمجازات رها نمیکند.

اثبات کار و اثبات سهامبه جز اعتبار، وجود دو مفهوم دیگر در دفترهای کل غیرمتمرکز ضروری است و آن امنیت و توزیعپذیری این دفترها است. در تراکنشهای روزانهی مؤسسات مالی که خدمات بانکی آنلاین یا درگاه پرداخت آنلاین مانند پیپال را ارائه میدهند، انتقال پول فقط از طریق حسابهای این مؤسسات مالی متمرکز امکانپذیر است. همچنین ارائهدهندگان چنین خدماتی، مسئول نظارت بر اجرای صحیح مقرراتی هستند که از سوی دولت وضع میشود.

ساتوشی ناکاموتو به این مورد مهم فکر کرده بود. ارزهای مجازی علاوه بر غیرمتمرکز بودن، دو ویژگی بسیار مهم را تلفیق میکنند که به رفع مشکل تهدیدات امنیتی و آسیبپذیری احتمالی کمک میکند.

این دو مفهوم بسیار مهم که امنیت ارز دیجیتال را تضمین میکنند، اثبات کار (تشویق) و اثبات سهام (تنبیه) هستند.

استخراج ارزهای دیجیتال طوری طراحی شده است تا به طور هدفمند از منابع متمرکز استفاده کند. این موضوع علاوه بر اینکه استخراج را به شکل مرحلهای پیش میبرد و هر مرحله را دشوارتر از مرحلهی قبل میسازد، تعداد بلاکهای استخراجشده را نیز محدود میکند. یک رابطهی ثابت بین تعداد بلاکهای استخراجشده و توان پردازش محاسباتی فناوری فعلی وجود دارد. دشواری مرحلهایِ پروتکلهای رمزنگارانه سبب میشود ارزهای دیجیتال همچنان قدرتشان را حفظ کنند.

این امر به امنیت بیشتر بلاک چین کمک میکند و میتوان به معتبر بودن سوابق ثبتشدهی قبلی اعتماد کرد. بنابراین ماینرها این واحد حساب امن را حفظ خواهند کرد. بدون این مشوقهای به دقت تنظیمشده و پروتکل امنیتی، کسی به سامانه اعتماد نخواهد کرد و بنابراین این سامانه از ادامهی کار باز میماند.

در فرایند استخراج، بلاکهای جدید به بلاک چین اضافه میشوند. اثبات کار ابتدا این بلاکها را تأیید میکند و سپس به دفتر عمومی جدید وارد میکند. بلاکهایی که معتبر در نظر گرفته میشوند باید حاوی یک اثبات کار باشند که اعتبارسنجهای بیت کوین درستی آنها را تأیید کرده باشند. بیت کوین از تابع اثبات کارِ «هش کش» استفاده میکند.

سیستم اجماعِ اثبات کار به این دلیل به بلاک چین اضافه شد که مشکل دیرینهی شبکههای همتا به همتای غیرمتمرکز اولیه حل شود. این مشکل «مشکل ژنرالِ بیزانسی» نامیده میشود و نشان میدهد که رسیدن به توافق عمومی در یک سامانهی توزیعشده تا چه اندازه دشوار است. این سامانه به توافق روی تراکنشهای تأییدشدهی دفتر کل که باید در بلاک وجود داشته باشد و نیز توزیع مناسب اعتبارسنجها در شبکه نیاز دارد.

اما این سامانه به سختی میتواند شرکتکنندگان خوب را از بد تشخیص دهد. با پیادهسازی اثبات کار، سامانه میتواند به اجماع دست یابد. در اقتصاد رمزپایه به بهینهسازی اثبات کار و طراحی جایگزینها اهمیت زیادی داده میشود.

حملهی ۵۱ درصدیاز آنجاییکه بیت کوین ذاتا غیرمتمرکز است و تا حد زیادی به توافق روی دفتر کل نیاز دارد، اثبات کار به لحاظ نظری در برابر حملهی موسوم به حملهی ۵۱ درصدی آسیبپذیر است. این بدان معناست که امکان دستیابی به کنترل و سانسور تراکنشها و نیز تغییر تراکنشهای قبلی در بلاک چین وجود دارد. این امر در صورتی رخ میدهد که تعدادی از ماینرها بتوانند کنترل بیش از ۵۰% توان هش (قدرت پردازشی) شبکه را به دست بگیرند.

درست است که این کار با توجه به قدرت زیاد هش، برق، منابع و دشوار بودن هماهنگی تا حدودی غیرعملی بهنظر میرسد، اما بااینحال نمیتوان گفت کاملا غیرممکن است. در مارس ۲۰۱۸، هزینهی برآوردشدهی پیادهسازی یک حملهی ۵۱ درصدی در کارامدترین حالت در حدود ۷,۳۲۴,۴۷۳,۰۹۴ دلار برای سختافزار و تقریبا ۲۶۱,۸۱۴,۱۹۵ کیلووات هرتز برای برق (معادل ۱۳,۰۹۰,۷۰۹ دلار در هر روز) است. این رقم واقعا زیاد است!

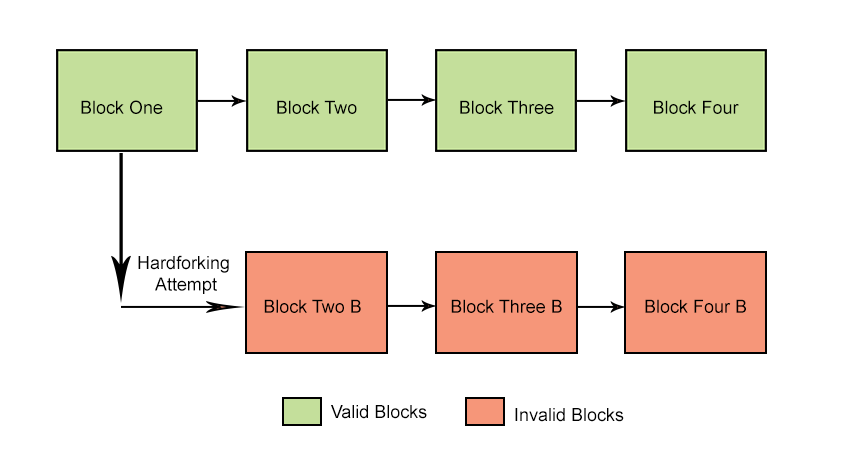

اما از آنجاییکه انسانها معمولا به سوی رفتار بد گرایش دارند ممکن است با وجود این هزینه باز هم کار خودشان را بکنند! در عوض، مفهوم بنیادین «نظریهی بازیها» و «تعادل نش» به حفظ درستی این سامانهی غیرمتمرکز کمک میکند. یک ماینر منحرف را در نظر بگیرید که تلاش میکند دفتر کل را از بلاک Two به بلاک Two B تغییر دهد. تلاش این ماینر در هاردفورک کردن دفتر کل برای دستیابی به سود مالی است. دو مدل احتمالی در اینجا وجود دارد: مدل انتخاب ناسازگار و مدل حمله رشوهای.

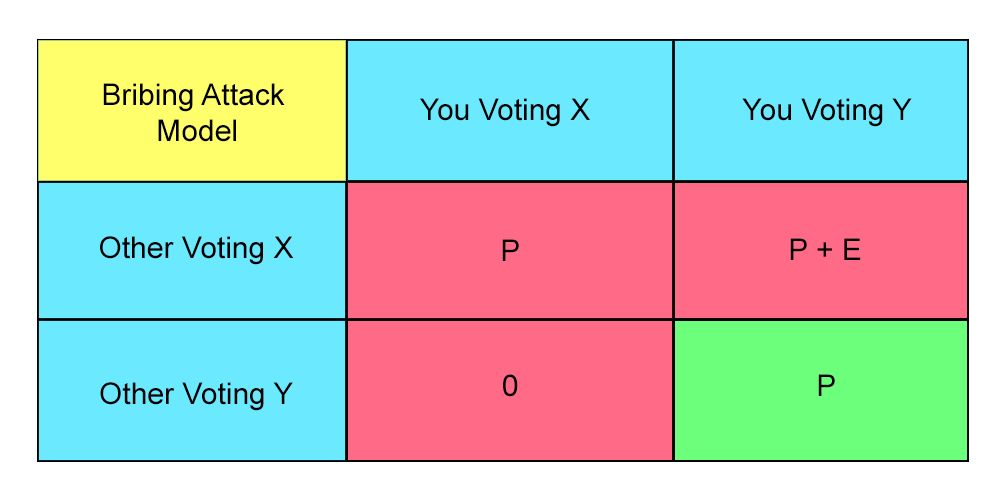

شکل یک: یک کاربر منحرف با رشوهدادن تلاش کند ماینرها را به هماهنگشدن با یکدیگر تشویق کند.

شکل دو: مدل ناسازگار- ماتریس تعادل نش

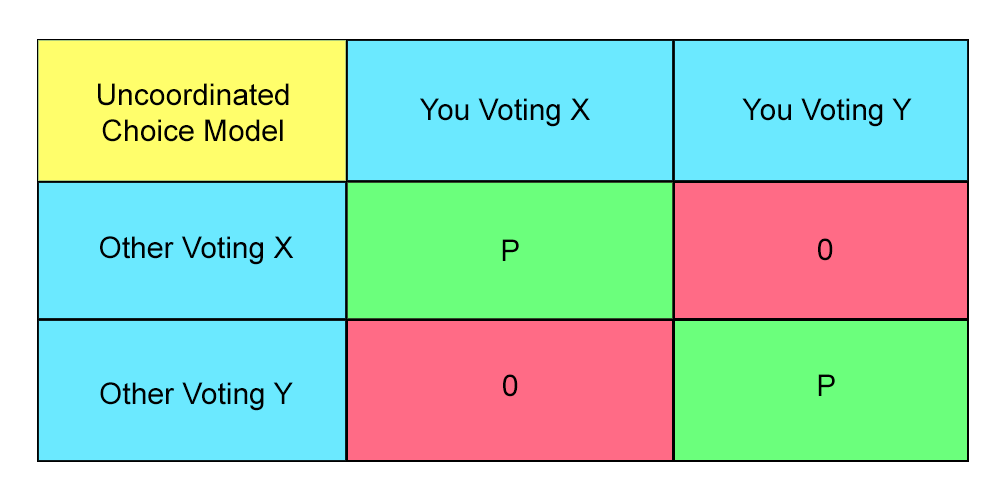

در مدل انتخاب ناسازگار، شرکتکنندگان انگیزهای برای کار کردن با دیگری ندارند. شرکتکنندگان میتوانند گروه تشکیل دهند، اما هیچ گروهی در هیچ زمان خاصی به اکثریت نمیرسد. در یک انتخاب ناسازگار، نفع هر کس در این است که به حقیقت بلاک چین رای دهد و هرکس با اکثریت توافق کند، به اندازهی P پاداش میگیرد. حال اگر یک فرد منحرف تصمیم بگیرد بلاک چین را به منظور سود مالی تغییر دهد (هاردفورک کند)، نمیتواند موفق شود. ارزی که ماینر منحرف استخراج میکند هیچ ارزشی ندارد، چرا که بهعنوان یک بلاک درست و تأیید شده در نظر گرفته نشده است و اکثریت آرا را در اختیار ندارد. این ماینرها خیلی راحت بلاک ناسازگار را نادیده میگیرند و به استخراج روی زنجیرهی قدیمی ادامه میدهند. از آنجاییکه همهی ارزها روی اعتماد استوار هستند و استخراج با استفاده از منابع انجام میشود، فریبدادن بلاک چین به نفع هیچکس نیست. در یک انتخاب ناسازگار، افراد بهخاطر سود مشترک با یکدیگر سازگار میشوند. بنابراین وقتی اکثریت به اجماع دفتر کل حقیقی رای دهند، ارز دیجیتال ارزش و اعتبار خودش را حفظ خواهد کرد.

مدل حمله رشوهایمدل حمله رشوهای علیه درستی زنجیرهی بلاک عمل میکند و با رشوهدادن به دیگران آنها را به انجام یک عمل مخرب تشویق میکند.

در یک مدل ناسازگار، اگر یک کاربر منحرف با رشوهدادن تلاش کند ماینرها را به هماهنگشدن با یکدیگر تشویق کند آنگاه این سامانه در برابر مدل حمله رشوهای آسیبپذیر میشود. این موضوع در ماتریس زیر قابل مشاهده است:

شکل سه: مدل حمله رشوهای- ماتریس تعادل نش

در مواردی که رشوه داده نمیشود (شکل ۲)، اکثریت به تعادل نش رای میدهند. اما وقتی پای رشوه به میان میآید، همهچیز فرق میکند. اگر کسی به کاربر منحرف رای دهد و با او موافقت کند، به جز پاداش (P) مبلغ رشوه (E) را هم دریافت میکند که در اینصورت پاداش نهایی او به اندازهی P + E خواهد بود. پاداش نهایی کسانی که با رشوه موافقت نکردهاند همان P باقی میماند.

با دادن رشوه از سوی کاربر منحرف، تعادل نش به سوی هر کسی که به Y (یا هر چیزی که کاربر منحرف برای آن رشوه در نظر گرفته است) رای داده جابهجا میشود. جالب اینجاست که ماینر منحرف حتی نیازی به رشوهدادن ندارد و قادر است یک گروه را به روش خاصی متقاعد کند رای دهند. این امر، اثبات کار را تا حدودی آسیبپذیر میسازد.

اثبات سهامراهحل حملهی ۵۱ درصدی در مفهوم اثبات سهام تحقق مییابد. این مفهوم روی یک الگوریتم اجماع به نام کاسپر متکی است که توسط تاییدکنندگان امضا شده است. اثبات سهام برای ذخیرهکردن ارزهای دیجیتال به کار میرود و اگر بخواهیم آنها را در بلاکهای بیشتر سرمایهگذاری کنیم باید ریسک کنیم.

اثبات سهام یک مانع در برابر کسانی است که از قوانین شبکه پیروی نمیکنند. در عوض برای ماینرها که سختافزار و نیروی برق را برای فرایند استخراج استفاده میکنند مشوق درنظر میگیرد. این مشوق به صورت کارمزد است.

اثبات سهام بر مبنای اثبات کار پیادهسازی شده است. این موضوع سبب میشود هزینههای حملهی ۵۱ درصدی افزایش یابد، زیرا در اینصورت یک کاربر منحرف باید کل ارزی را که دارد روی تغییر بلاک چین قمار کند. ماینرها در صورت عدم توافق با اجماع شبکه، ممکن است با معضل روبهرو شوند و بدشانسی بیاورند. از آنجاییکه اثبات سهام مولفهی مجازات را با توزیع عادلانهی پاداشها تلفیق میکند، سبب بهبود نظام اقتصادی میشود.

اثبات سهام سبب میشود احتمالِ متقاعد شدن کاربران با رشوه کمتر شود، چرا که کمی سودِ بیشتر ارزش این را ندارد که کل ذخیرهی سرمایهگذاریشان را از دست بدهند. همچنین، حتی اجرای یک حملهی ۵۱ درصدی موفقیتآمیز هم نمیتواند تضمین کند که فرد از مزایای پاداش نهایی حاصل از رشوه برخوردار شود. بنابراین بهتر است فکر شرکت در چنین فعالیتهای مخربی را از سر بهدر کنید. اجرای قوانین سادهی نظریهی بازیها و تلفیق آن با اثبات کار و اثبات سهام تضمین میکند که استخراج بلاک غیرقانونی مجازات دارد و دفترهای کل معتبر هستند.

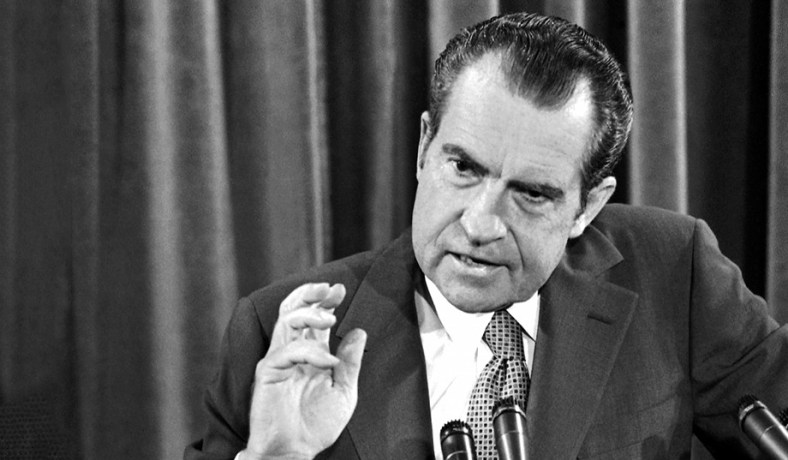

تورم و ارزش بیت کویندر گذشته استاندارد طلا بهعنوان معیاری ثابت برای تعیین ارزش پول یک کشور و قیمت طلا در آن به کار میرفت. طبق این استاندارد، طلا بر اساس صلاحدید افراد خاصی از مؤسسات مالی قابل بازخرید است. بریتانیا استفاده از استاندارد طلا را در سال ۱۹۳۱ و به دنبال آن ایالات متحده در سال ۱۹۷۱ (در دوران ریاستجمهوری نیکسون) متوقف کردند. از آنجاییکه کمیت فیزیکی طلا زیان ناشی از تورم را محدود میکرد، استاندارد طلا بسیار محبوب بود.

ریچارد نیکسون

با ورود پول کاغذی و پیادهسازی مدل بانکداری فرکشنال رزرو، دولت توانست با موفقیت کنترل ذخیرهی پول را به دست بگیرد. براساس این مدل بانکها فقط وظیفه دارند مقدار مشخصی از سپردهها را نگهداری کنند و حق این را دارند که مابقی را به بخش دیگری وام بدهند. تجربه نشان میدهد بدون مقررات سختگیرانه، نظام بانکداری فرکشنال رزرو به احتمال زیاد با شکست مواجه میشود.

از آنجایی که بانک مرکزی میتواند به یکباره نرخ وامدهی به مؤسسات دیگر را تغییر دهد، میتواند ذخایر پول در اقتصاد را کنترل کند. سیاستها و قدرت لابیگری هم به شدت در این زمینه اعمال نفوذ میکنند. در مدل بانکداری فرکشنال رزرو، دولت در صورت تمایل میتواند مقداری ارز به بازار تزریق کند؛ اما با گذشت زمان اثرات تدریجی این کار مشخص میشود و بسیاری از مردم اگر وضعیت اقتصادیشان بدتر نشود، تغییری هم نخواهد کرد.

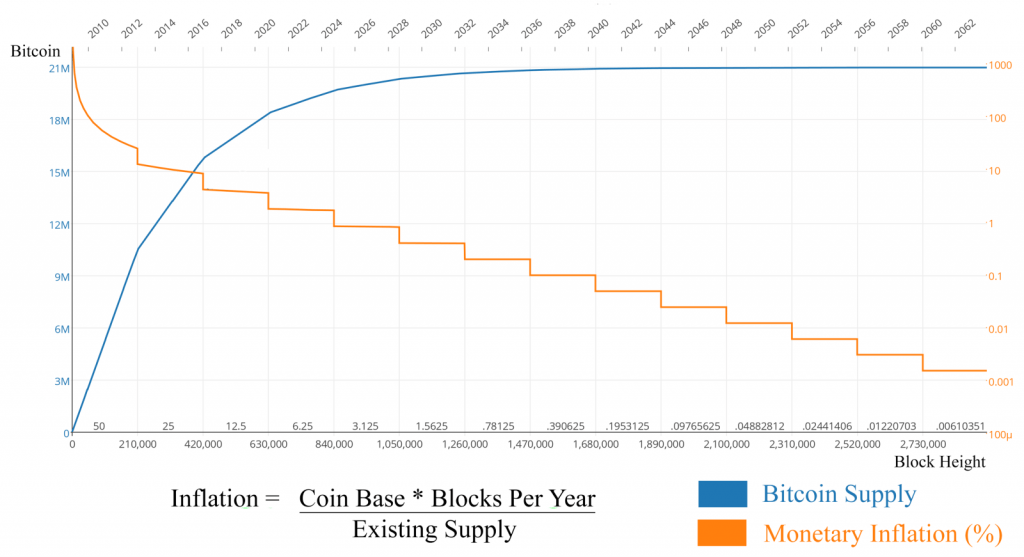

هدف اصلی ارزهای دیجیتالهدف اصلی از ایجاد ارز مجازی از بین بردن تورمی بود که مؤسسات دولتی کنترلکنندهی ذخایر پول در اقتصاد مسبب آن بودند. ارزهای دیجیتال ذاتا محدود هستند. در مورد بیت کوین، برنامه طوری طراحی شده است که تا سال ۲۱۴۰ فقط به استخراج ۲۱ میلیون بیت کوین اجازه داده شود. در حال حاضر ۱۷ میلیون از این ۲۱ میلیون بیت کوین استخراج شده است. با توجه به این ذخیرهی ثابت، پیشبینی میشود قیمت پولهای فیات دیگر افزایش یابد.

عرضهی بیت کوین برنامهریزی شده است و در حال حاضر تقاضای آن فقط حالت احتکار به خود گرفته است. یعنی هر کس هر چقدر بیت کوین میخرد، آن را نگه میدارد و نمیفروشد. در حال حاضر ارزهای مجازی بینهایت ناپایدار هستند، زیرا اندازهی نسبی آنها کوچک است و در مراحل اولیهی توسعهشان هستند. کشورهایی مانند ونزوئلا و زیمبابوه که از تورم بسیار شدید رنج میبرند، هنوز میتوانند از این ارزها به عنوان روشهای پرداخت ایمن استفاده کنند. دراینصورت تورم میتواند به زیر نمودار عرضه و تقاضا برسد، اما افراد شکاک تردید دارند که این ارزها با توجه به ماهیت غیرمتمرکزشان برای ذخیرهی ارزش قابل اطمینان هستند یا خیر.

از نظر تئوری پس از مدت طولانی که مجموع سود و زیان حاصل از فرایند استخراج صفر میشود، میتوان ارزش حقیقی بیت کوین را تعیین کرد. همچنان که ماینرهای بیشتری وارد بازار میشوند و کل فرایند را کارامدتر میسازند، عرضهی بیت کوین و در نتیجه اعتبار آن افزایش مییابد. علاوهبراین، افزایش کاربرد ارزهای دیجیتال در سطح جهانی و پذیرش بیشتر آنها میتواند به احتمال زیاد تقاضا را افزایش دهد و در نتیجه قیمت این ارزها نیز افزایش یابد.

موضوع نگرانکننده این است که در مطالعات انجام شده در سال ۲۰۱۷، برآورد شد ۲/۷۸ تا ۳/۷۹ میلیون بیت کوین از ۱۷ میلیون بیت کوین فعلی از دست رفته است یا حساب نشده است. یعنی به اندازهی ۲۲٪ از ذخایر موجود در واقع وجود ندارد. برآوردها نشان میدهد در حال حاضر فقط حدود ۱۳/۲۱میلیون بیت کوین در گردش است.

با توجه به این حقیقت که ذخایر بیت کوین محدود است، هیچ سازوکاری وجود ندارد که بتواند تورم را کنترل کند و با بخش قابلتوجهی از ذخایر موجود که گم شده یا حساب نشده است، بیت کوین از تورم منفی تدریجی رنج میبرد. همچنانکه تقاضا برای ارزهای دیجیتال افزایش مییابد، این مقدار محدود بهناچار باید به قیمت بالاتری بین جامعه توزیع شود. بیت کوین تلاش میکند با تورم مبارزه کند، اما با روش بدتری که دستکمی از تورم ندارد. در این اقتصاد، بهترین راه این است که سرمایهمان را جمع کنیم تا زمانی که در درازمدت قیمتها افزایش یابد. این سبب میشود پول کمتری در بازار خرج شود، چرا که مردم میخواهند ارزشان را به امید گرانتر شدن آن و افزایش توانایی خریدشان در آینده نگهدارند. همین امر به اقتصاد لطمه وارد میکند.

نتیجهگیریاین فناوری در بین نسل جدید محبوبیت زیادی یافته است و همین افراد کم سنوسال این تغییر را پیش میبرند. گروههای اجتماعی بهشدت به این فناوری که چیزی نمانده تکمیل شود علاقمندند، درست مانند روزهایی که اینترنت تازه وارد زندگی مردم شده بود و همگان محو پروتکلهایی مانند SMTP و FTP بودند. امروزه فناوری بلاک چین و رمزنگاری نیز در همان شرایط هستند. برخی افراد ممکن است بتوانند به خوبی مزایای پیادهسازی این فناوری را پیشگویی کنند، اما در گذشته شاید کسی نمیتوانست ظهور غولهای فناوری اطلاعات مانند اپل، گوگل و اینتل را پیشبینی کند. اگر این فناوریها به درستی پیاده شوند کاربرد واقعا گستردهای دارند.

اما روند کنونی در این دسته از داراییها حبابهای احتکارآمیز بزرگی را نشان داده است. برخی افراد این حبابها را با رویدادهایی در گذشته مانند حباب دات کام که از سال ۱۹۹۷ تا ۲۰۰۱ اتفاق افتاد و تولیپ مانیا که در قرن هفدهم در هلند روی داد مقایسه کردهاند. بزرگترین شکست این صنعت این است که کورکورانه و صرفا بر اساس حدس و گمان بدون درک فناوری بنیادین آن، در آن سرمایهگذاری کنیم. برخی به شدت از ضررهای مالی قابلتوجه رنج میبرند. با این حال شرکتهای خوب نیاز قابلتوجهی به سرمایهگذاری دارند تا بتوانند این فناوریها را توسعه دهند.

درک کنونی ما از اقتصاد رمزپایه هنوز از مشکلات متعددی مانند رسیدن به ویژگیهای بهینهی الگوریتمهای اجماع رنج میبرد. مقیاسپذیری نیز مسئلهی قابلتوجه دیگری است، زیرا هر قدر گرههای بیشتری در شبکه وجود داشته باشد، زمان لازم برای تایید درستی تراکنش نیز افزایش مییابد.

همچنین مقاومت در برابر سانسور مسئلهی دیگری است که وجود دارد. فقط تعداد کمی از این مسائل هستند که در مقیاس وسیع مورد تحقیق قرار گرفتهاند. بهینهسازی و اجرای صحیح نظام اقتصاد رمزپایه میتواند به تولید برنامههای کاربردی پویا منجر شود که اصول اساسی یک اقتصاد منسجم را مطرح میکنند. اکنون میتوان به اصطلاح «اقتصاد رمزپایه» به عنوان نظام اقتصادی نگاه کرد که در راستای حل مشکلات و ارائهی مشوقهای اقتصادی به منظور مشارکت براساس قوانین سیستم فعالیت میکند.

در چند سال گذشته یاد گرفتیم که این حوزه فقط به بیت کوین محدود نمیشود و حالا داریم آن را از نظر فناوریهای مختلف دیگری مانند بلاک چین، رمزنگاری و اقتصاد نیز بررسی میکنیم. اقتصاد رمزپایه باید از ترکیب این فناوریها برای حل مشکلات استفاده کند. نمیتوان در حال حاضر بهترین کاربرد این فناوری رمزنگارانهی جدید را دقیقا پیشبینی کرد، اما از هماکنون میتوان گفت پتانسیل و نتایج اجرای آن یک روند انقلابی بزرگ به وجود خواهد آورد.

منبع: medium