عرضه اولیه جنجالی شرکت زر ماکارون با نماد "غزر" که سه بار آگهی شده بود باعث شد بسیاری از فعالان بازار بورس نظر منفی خود را نسبت به ارزشگذاری گران این عرضه ابراز کنند.

جی پلاس، ماجراهای عرضه اولیهی غزر انگار تمامی ندارد و هر روز سند و مدرک جدیدی علیه این عرضه منتشر میشود. فعالان بازار به شدت دنبال جواب هستند و مدیران و مسئولان بورس هم گویا خود را به خواب زدهاند. ماجرا واقعاً چیست؟ آیا دستهای پشت پردهی غزر وجود دارد که آنقدر نفوذ دارند؟ چرا معترضان به این عرضه از سوی برخی رسانهها معاند خوانده میشوند؟

پیش از عرضه اولیهی جنجالی شرکت زر ماکارون که سه بار آگهی شده بود، بسیاری از فعالان بازار بورس نظر منفی خود را نسبت به ارزشگذاری گران این عرضه ابراز کرده بودند که در اینجا مروری بر این نظرات خواهیم داشت:

گسترش نیوز : غزر عرضه اولیهای پر غرض!

گروه صنعتی و پژوهشی زر در سال ۱۳۷۲ پایهریزی و در سال ۱۳۷۷ کار خود را درصنعت آغاز کرد. غزر در سال ۱۳۸۹ خط تولید آرد سمولینا و ۴ سال بعد، واحد تولید پاستا را راهاندازی کرد و امروز بزرگترین شرکت تولید انواع مختلف ماکارونی در کشور به حساب میآید.

زر ماکارون در سال مالی ۹۸ بیش از ۹هزار و ۷۲۸میلیارد ریال درآمد عملیاتی داشته که تقریبا ۲۰۰% بیشتر از درآمد سال مالی ۹۷ این شرکت بوده است. با توجه به افزایش ۱۱۳% هزینههای این شرکت، سود خالص غزر در سال ۹۸ به ۲ هزار و ۳۰۰ میلیارد ریال رسیده که ۲۳۲۴% بیشتر از سال ۹۷بوده است.

همچنین سود خالص پایه هرسهم این شرکت نیز ۱۴۳۸ ریال شناسایی شده که نسبت به سال ۹۷ رشدی ۱۸۷۰% داشته است. با این حساب، نسبت حاشیه سود خالص این شرکت در سال ۹۸ به ۲۴% رسیده که در مقایسه با حاشیه سود خالص ۳% سال گذشته ۸ برابر شده است.

غزر در سال ۹۸ در داخل کشور بیش از ۱۶۵ هزار و ۵۰۰ تن محصول به فروش رسانده که در مقایسه با سال ۹۷ رشدی ۱۳۸ % داشته است. این در حالی است که میزان فروش صادراتی غزر از نظر تناژ در سال ۹۸ بیش از ۳۱ درصد کاهش داشته است.

انتقاد جدی؛ قیمت بالاست

یکی از انتقاداتی که به این عرضه اولیه وارد است قیمت بالای این نماد است که تحلیلگران این ارزشگذاری را غیرواقعی و بیش از حد میدانند. ضمن اینکه فروش این شرکت در سال ۹۸ نسبت به سال ۹۷ در حالی بیش از دوبرابر شده که که در سال ۹۷ حدود ۳۳% از فروشها به اشخاص وابسته بوده و ۳۴% فروشها صادراتی بوده است. اما در سال ۹۸ فروش به اشخاص وابسته ۶۲% و فروش صادراتی ۹% بوده است که نشان از کاهش فروش صادراتی و افزایش فروش به شرکتهای زیر مجموعه است که احتمالا با مقاصد سودسازی انجام شده است.

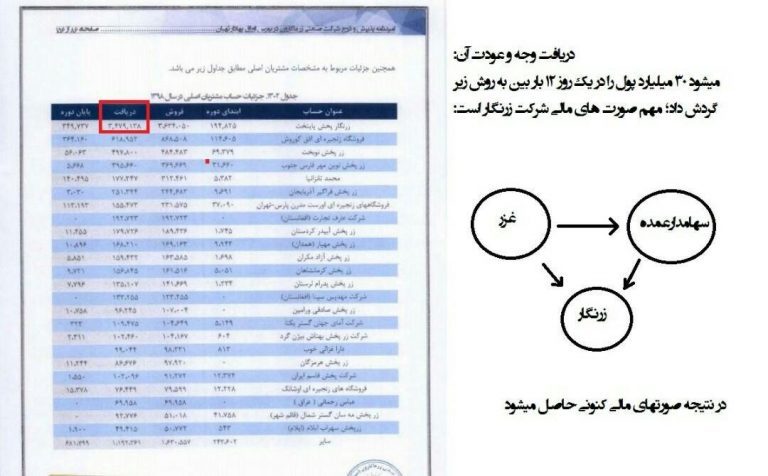

موردی که موید این اتفاق است منفی شدن جریان نقد عملیاتی علی رغم رشد ۲۰۰% مبلغ فروش است که نشان میدهد نقدینگی ناشی از فروشها به شرکت بازنگشته است و افزایش حساب پیش پرداخت که به شرکتهای زیر مجموعه صنعتی آرد زر و صنعتی و پژوهشی زرنام نشان دهنده انتقال نقدینگی (در صورت واقعی بودن فروشها به شرکتهای زیر مجموعه) است. از طرفی ارزشگذاری ۶۳۶۰ میلیارد تومانی شرکتی که ارزش دفتری داراییهای آن ۷۵۶ میلیارد و سهام آن ۳۹۲ میلیارد تومان است نتیجهاش این است که با فروش ۱۲% سهام غزر معادل ارزش دفتری کل داراییها پول به حساب سهامداران عمده واریز میشود در صورتی که تجدید ارزیابی زمین و ساختمانها در آبان۹۴ انجام شده است.

زر به جای ماکارونی!

بردیا امیر تیموری روزنامه نگار و فعال بازار سرمایه در مورد عرضه اولیه جنجالی غزر گفت: تمامی کارشناسان و تحلیل گران اقتصادی و فعالان بازار سرمایه برای پرهیز از ایجاد حباب در بازار بر افزایش عرضههای اولیه و افزایش شناوری شرکتها تاکید داشتند و در همین راستا نظرات و نامه نگاریهای بسیاری از سوی طیفهای مختلف با مسئولان مرتبط انجام شد که از سرمایه مردم که به شکل فزایندهای به طور روزانه وارد بازار بورس میشود محافظت شود اما متاسفانه برخی از عرضه اولیهها همانند «غزر» هست که گویا جای ماکارونی زر تولید میکنند. برگزارکننده رویدادهای نمایشگاهی ادامه داد: اینطور مواقع باید مدیریت بورس اوراق بهادار که خودش از مدیران با سابقه این بازار است وارد شود و از خدشه دار شدن اعتماد مردم به بازار سرمایه جلوگیری کند.

اعتماد مردم نباید خدشه دار شود

تیموری در ادامه اظهار کرد:این مدل قیمتگذاری و در واقع فروختن ژیان بجای بنز میتواند موجب ضربه به اعتماد مردم و بازار سرمایه گردد اعتمادی که به آسانی شکل نگرفته وبرای بهبود شرایط اقتصادی کشور لازم است.

این فعال بورسی بیان کرد: بیش از ۵ میلیون نفر در عرضههای اولیه شرکت دارند و حدود ۴ میلیون نفر از اینان اطلاع و آموزش مناسبی از بازار بورس ندارند به ارزشگذاری که مورد تایید سازمان بورس قرارگرفته اعتماد میکنند و به طور سیستماتیک در روزهای پس از عرضه اولیه صفهای طویل خرید تشکیل میدهد و بدون کوچکترین اطلاع از مسائل بنیادی شرکت باعث بالاتر رفتن قیمت سهام میشوند که در نهایت تشکیل حباب منجر خواهد شد

اظهار نگرانی از عرضه اولیه غزر

امیرتیموری در پایان اظهار کرد: این اتفاق در حالی رخ میدهد که بسیاری از کارشناسان و دلسوزان بورس اظهار نگرانی کردهاند اما متاسفانه شاهد هیچ واکنشی از سوی مسئولان بورس نیستیم در صورتی که باید اظهار نظر کنند و با وارد شدن به این موضوع از سرمایه مردم و اعتماد شکل گرفته به بازار سرمایه کشور دفاع کنند و از اینچنین عرضههای اولیه با حرف و حدیثی که در آینده سبب سلب اعتماد به بازار سرمایه میشوند، جلوگیری کنند.

جالب اینجاست که گسترشنیوز بعد از ساعتی این خبر را از سایت خود حذف کرد. احتمالاً خطای انسانی بوده و هیچ فشاری از هیچ نهادی نبوده است!

توییت حسین خزلی یکی از فعالان قدیمی بازار …

«

«

«درسته ما اصرار داشتیم عرضه های اولیه را زیاد کنید، سرعت پذیرش را زیاد کنید. ولی شما را به خدا دقت کنید، ژیان را رنگ نکنند به جای بنز به ملت بفروشند.»

کانال تلگرامی عرضه اولیه بارها در مورد این عرضهی جنجالی مطالبه کرد، اما هیچ پاسخی از سوی مسئولین ذیربط دریافت نشد: «آقای صحرایی، آقای قالیباف اصل ، آقایان، واقعا این شرکت اینقدر می ارزد؟ این سهامداران تازه وارد، به شماها اعتماد کردند. امیدواریم که بیارزد ولی روزی باید همه ماها در پیشگاه عدل الهی پاسخگو باشیم …این سندی است که اینجا خواهد ماند … »

امیرکاویان فعال بازار سرمایه و از مدیران سابق بورس نیوز: «سلام به نظرم گران است و روش قیمت گذاری غلط است ، ما در حال ایجاد کارتل های اقتصادی بزرگ در کشور هستیم که بعدا نمی توانیم جلوی انها را بگیریم ، سرنوشت غگل را ببینید که چگونه شرکتی را فروختند و خریدار با رشد قیمت سهام بخش عمده آن را فروخت و حالا … »

محسن بیات فعال بازار سرمایه بابیش از ۱۰ سال سابقه و برنامه نویس بورس: «با توجه به اختلافات در سود های سال قبل با سال ۹۸ غزر، و عدم تناسب جریان وجوه نقدی بهتر است صبر کرد تا گزارش نه ماهه ۹۹ شرکت بیرون آید و بعد با ارزشگذاری جدید عرضه اولیه شکل گیرد.»

بهنام صمدی فعال و خبرنگار بازار سرمایه: «به نظر میرسد با توجه به ایرادهایی که به ارزشگذاری زرماکارون وارد شده است، بایستی یک شرکت مستقل دیگری نیز کار ارزشگذاری این شرکت رو انجام دهد. مسائل دیگری هم در پشت پرده وجود دارد که ذهن تحلیلگران رو بخود مشغول کرده و مدیران بورس باید به این دغدغه فعالان توجه کنند.»

سعید انصاری فعال بازار سرمایه و مدیر کانال دکتر کامنت با سابقه بیشتر از ۱۱ سال: «به نظر بنده این شرکت مصداق گرانفروشی هست… پارامترهای ارزش گذاری در قیمت عرضه اولیه این سهم کافی نیست… صرفا با دیدگاه p/e این توجیه که شرکت می ارزد٬ اشتباه هست… به دلیل جو عرضه اولیه مارکت حدودا ۶٫۵ هزار میلیارد تومانی این شرکت به بالای ۲۰ هزار میلیارد تومان هم خواهد رسید… این عدد برابر است با شرکتی به عظمت پتروشیمی شازند در بازار سرمایه… آیا این کارخانه اینقدر می ارزد؟ مجموعه صنعتی زر چه بلایی بر سر غگل آورد… وقتی گران بخرند حاضری فروشنده شوی و با میزان بسیار کمتر مجددا همین شرکت را حتی احداث کنید… متاسفانه بنده در برخی شرکتها رد مافیا را می بینم… شاید امروز آثار زیان بار اینگونه عرضه اولیه ها معلوم نشود ولیکن چشم انداز اینها نابودی تولید٬ صنعت و فشار بر کارگران این مجموعه هاست که میتواند برای کشور خطر جدی باشد… امیدوارم مدیران بورس تجدید نظر کنند.»

علی برنجی از فعالان بازار سرمایه: «ما در علم فیزیک برای بالاتر بردن دقت اندازه گیری تعداد دفعات اندازه گیری را بالاتر می بریم ولی قوانینی در تعداد دفعات اندازه گیری وجود دارد که نتایجی که تفاوت “فاحشی” با دیگر نتایج دارند را حدف می کنند. به نظر من با توجه به اختلاف فاحش دو روش قیمت گذاری با روش p/e ، این را می توان به ارزشگذاری #غزر نیز تعمیم داد و نباید ارزشگذاری به روش p/e را در نتیجه مداخله داد با این حساب ارزش واقعی #غزر حول ۲۸۰۰ تومان خواهد بود.»

بررسی های بنیادی سهام شرکت #غزر که در نوع خود جالب است:

بررسی صورتهای مالی شرکت غزر: شناسایی سود فرآیندی ساده است اما انطباق جریان نقد با آن سود، دشوار است.